Slim met erf- en schenk belasting omgaan

Onze ouders en enkele andere familieleden worden een dagje ouder en het onderwerp erfenis komt ook steeds vaker ter sprake bij familie aangelegenheden. Niet het leukste onderwerp om het over te hebben, maar wel slim en handig om alles op een rijtje te hebben om zoveel mogelijk de erfbelasting te omzeilen en het met een warme hand te kunnen geven is altijd het advies.

De belastingdienst regels en tarieven

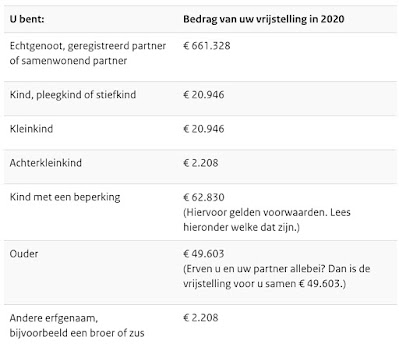

Wie geld erft moet erfbelasting betalen mits de bedragen van de erfenis hoger liggen dan de vrijstellings drempel. In 2020 ligt deze drempel op de volgende bedragen:

Voor alle bedragen die hierboven liggen geldt dat je erfbelasting verschuldigd bent. Voor 2020 gelden de volgende tarieven.

De oplettende lezer ziet dat de schenkbelasting en erfbelasting tarieven gelijk zijn aan elkaar. Voor een bedrag dat je wil schenken boven het vrijgestelde bedrag betaal je 10% belasting tot een bedrag van 126.722 euro, indien je aan je kind schenkt, voor andere bloedlijnen gelden andere tarieven. Vermogende families met veel cash, die gegarandeerd boven dit bedrag uitkomen kunnen er slim aan doen door jaarlijks een groter bedrag (tot maximaal 126.722 euro) te schenken om zo het familievermogen vast te verdelen over de kinderen. Hiermee voorkom je dat als er geërfd moet worden dat je snel in het 20% tarief komt en kan je het ook met de warme hand nog geven.

Ook kan er hier nog gekozen worden wie de schenkbelasting betaald. Normaal gezien is dit de ontvanger van de schenker, echter kan er ook voor gekozen worden dat de schenker de belasting betaald, ook wel “vrij van recht” genoemd. Hiermee wordt de algehele schenking hoger en is de belasting erop dus ook hoger. Hou hier dan ook wel rekening als je hiervoor kiest, zodat je niet boven 126.722 euro uitkomt inclusief de schenkbelasting.

3. schenken op papier

Voor de families waarbij het geld voornamelijk in stenen zit, kan er gekeken worden om op papier te schenken. Hierbij kan je ervoor kiezen om je kinderen alvast het volledige vermogen over te dragen, of net zoals de methode hierboven, jaarlijks, afvullen tot het eerste tarief om zoveel mogelijk de 20% te vermijden.

Echter gelden hier wat andere regels voor dan bij normaal schenken.

- Zo is het hier noodzakelijk om het via een notaris te laten vastleggen

- Daarnaast dient de schenker minimaal een rente van 6% te geven gezien het als schuld wordt geregistreerd en deze moet ook elk jaar betaald worden, anders vervalt het voordeel

- Er dient nog steeds schenkbelasting over het geschonken bedrag te worden betaald dat opgegeven moet worden ten tijde van de schenking

Hier dien je rekening te houden dat je genoeg geld beschikbaar moet houden om die 6% rente te betalen. Je bestedingsruimte zal kleiner worden als schenker. Hierdoor is dit vooral geschikt als je veel ruimte hebt in je inkomsten/uitgaven.

Andere opties

Daarnaast zijn er natuurlijk nog wat exotische opties die voor grotere vermogens zijn of waar het de bedoeling is om het familie kapitaal in stand te houden. Te denken valt aan een familiefonds, spaar bv of stichting. Echter dat is veel te complex om in deze blogpost neer te zetten en is voor de meeste mensen dan ook niet interessant.

Conclusie

Er zijn vele mogelijkheden van schenken, en je kan daar behoorlijk slim mee omgaan om zo de erfbelasting zo laag mogelijk te houden.Echter zal het per situatie verschillen wat slim is om te doen, wellicht is het zelfs slim om een combinatie te doen. In ieder geval heeft het mij aan het denken gezet en kunnen we onze situatie eens doorrekenen.

Hebben jullie nog slimme tips?

Reacties